Il governo ha appena emanato un decreto per prorogare la scadenza per la presentazione della dichiarazione dei redditi valida per l’anno 2012 ai Caf, necessario per far fronte all’aumentato carico di lavoro dei centri di assistenza generato dal blocco del pagamento della prima rata dell’Imu.

Il governo ha appena emanato un decreto per prorogare la scadenza per la presentazione della dichiarazione dei redditi valida per l’anno 2012 ai Caf, necessario per far fronte all’aumentato carico di lavoro dei centri di assistenza generato dal blocco del pagamento della prima rata dell’Imu.

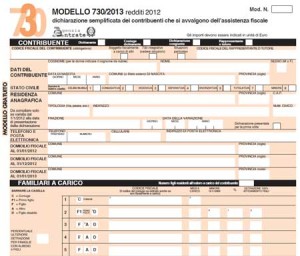

► Pubblicato il decreto che proroga al 10 giugno il termine di presentazione del modello 730

Molti contribuenti, infatti, avevano già presentato il modello 730, nel quale avevano sfruttato la possibilità di compensare i debiti Imu con i crediti Irpef.

Per loro, quindi, tutto da rifare e i Caf, quindi, hanno chiesto e ottenuto una proroga di dieci giorni per la scadenze. Il Modello 730 dovrà essere presentato entro e non oltre il 10 giugno 2013.

► Calendario scadenze dichiarazioni dei redditi

Nella presentazione del Modello 730, valido per la dichiarazione dei redditi del 2012, è possibile detrarre il valore di alcune spese sostenute con un’aliquota del 19%. Vediamo quali sono queste spese.

Spese detraibili al 19% dalla dichiarazione dei redditi

Asili nido

Si possono detrarre dalla dichiarazione dei redditi le spese sostenute per l’asilo nido, sia per i quelli pubblici che per i privati, con limite massimo di spesa detraibile pari a 632 euro per ogni figlio a carico.

La detrazione è possibile solo in presenza delle relative quietanze di pagamento.

Assicurazioni sulla vita

Il limite massimo di detrazione per le assicurazioni sulla vita è di 1.291,14 euro, sia nel caso di assicurazione sulla vita del dichiarante che di famigliare a carico.

Attività sportive

Per le attività sportive il limite massimo di spesa detraibile è di 210 euro e comprende solo le spese di iscrizione effettuate per ragazzi di età compresa tra i 5 e i 18 anni che siano fiscalmente a carico del dichiarante.

Canone di affitto di alloggi universitari

Il canone di affitto per l’alloggio universitario è detraibile al 19% – entro un limite massimo fissato a 2.633 euro – solo se la sede universitaria dista più di 100 chilometri dalla residenza, sia nel caso che la spesa sia sostenuta dal richiedente che per un familiare fiscalmente a carico.

Per ottenere la detrazione è necessario allegare il contratto di affitto e le quietanze di pagamento.

Corsi di istruzione

La detrazione è possibile solo se si tratta di corsi di istruzione secondaria o universitaria, scuole di specializzazione post universitaria e di perfezionamento, corsi di formazione avanzata e master, erogati da università pubbliche o private riconosciute dal Ministero dell’Istruzione.

Intermediazione immobiliare

Le spese di intermediazione immobiliare sono detraibili solo se sostenute per l’acquisto dell’abitazione principale con un limite massimo di 1.000 euro e solo in presenza della fattura di pagamento emessa dall’agente immobiliare.

Interessi passivi

Si possono detrarre dalla dichiarazione dei redditi gli interessi passivi e gli oneri accessori che si sostengono in presenza di mutuo ipotecario per l’acquisto dell’abitazione principale, per un massimo di 4.000 euro.

Anche nel caso di prestiti e finanziamenti accesi per la costruzione/ristrutturazione si può beneficiare della detrazione, ma con limite massimo pari a 2.582,28 euro.

Spese funebri

Sono detraibili tutte le spese funebri – onoranze funebri, trasporto e sepoltura – sostenute nell’anno di imposta con un limite massimo di 1.549,37 euro per ogni defunto, ivi compresi familiari affidati e affiliati anche non a carico fiscalmente.

Spese per disabili

Le spese per i disabili che possono essere detratte – sia per il dichiarante che per il famigliare a carico – competono le spese sostenute per l’acquisto di mezzi di accompagnamento, sussidi tecnici e informatici, autoveicoli e motoveicoli adattati.

Solo per autoveicoli e motoveicoli adattati è prevista la detrazione unica annuale con un tetto massimo di 18.075,99 euro.

Spese per l’assistenza a persone non autosufficienti

Si tratta delle spese che il contribuente sostiene per le badanti. Si possono detrarre solo se il reddito complessivo dell’assistito è inferiore a 40.000 euro e per un limite massimo di 2.100 euro.

Per essere detratte queste spese devono essere accompagnate da certificato medico che attesti la reale non autosufficienza della persona e da quietanza firmata da soggetto che presta l’assistenza.

Beneficia della detrazione il familiare che sostiene la spesa anche in caso di assistito non fiscalmente a carico.

Spese sanitarie

Sono detraibili dalla dichiarazione dei redditi tutte le spese mediche sostenute (spese chirurgiche, analisi, medicinali e le spese sostenute per visite mediche generiche o specialistiche) sia che siano state sostenute dal dichiarante o da un famigliare a carico, solo però se documentate da fattura o con scontrino parlante.

Non ci sono limiti di importo e la franchigia è di 129,11 euro.

Spese veterinarie

Si possono detrarre le spese sostenute per visite veterinarie e per i medicinali per gli animali detenuti per la pratica sportiva o per compagnia regolarmente registrati.

Il limite massimo della detrazione è di 387,34 euro, con franchigia di 129,11 euro.

Riscatto della laurea

Per questa detrazione – che si può ottenere per i familiari a carico – non sono previsti limiti di importo. È possibile beneficiare della detrazione anche nel caso in cui chi ha riscattato la laurea non abbia ancora iniziato a lavorare e non è iscritto a nessun ente previdenziale.

Se, invece, il riscatto avviene in caso di lavoratore che paga regolarmente i contributi, sono detraibili questi ultimi.

Dopo che è arrivata l’ufficialità dello slittamento di dieci giorni dei termini per la presentazione del Modello 730 ai Caf (dal 31 maggio al 10 giugno 2013) in molti si sono chiesti come sarebbero, poi, state organizzate le successive scadenze fiscali.

Dopo che è arrivata l’ufficialità dello slittamento di dieci giorni dei termini per la presentazione del Modello 730 ai Caf (dal 31 maggio al 10 giugno 2013) in molti si sono chiesti come sarebbero, poi, state organizzate le successive scadenze fiscali.