Il Fisco non è tenuto a dare un’opinione sulle scelte fatte da un imprenditore a patto che queste scelte poi non ricadano sulla gestione contabile o meglio non evidenziano un’incongruenza tra scritture contabili e scelte irragionevoli.

Il Fisco non è tenuto a dare un’opinione sulle scelte fatte da un imprenditore a patto che queste scelte poi non ricadano sulla gestione contabile o meglio non evidenziano un’incongruenza tra scritture contabili e scelte irragionevoli.

Entriamo nel dettaglio di un interessante pronunciamento della Corte di Cassazione che ha dato qualche indicazione su come le aziende devono gestire le scritture contabili nella sentenza n. 19559 del 9 novembre.

Il Fisco, in pratica, può procedere con l’accertamento dei dati contabili di un’azienda che si sia sottoposta agli studi di settore, se rileva che alcune opzioni esercitate dall’imprenditore sono “antieconomiche” o comunque illustrano una gestione dell’azienda insostenibile nel tempo.

Questo non vuol dire che l’Erario mette in dubbio la correttezza delle scritture contabili ma non le trova congrue con quanto l’imprenditore dichiara di aver fatto e di voler fare.

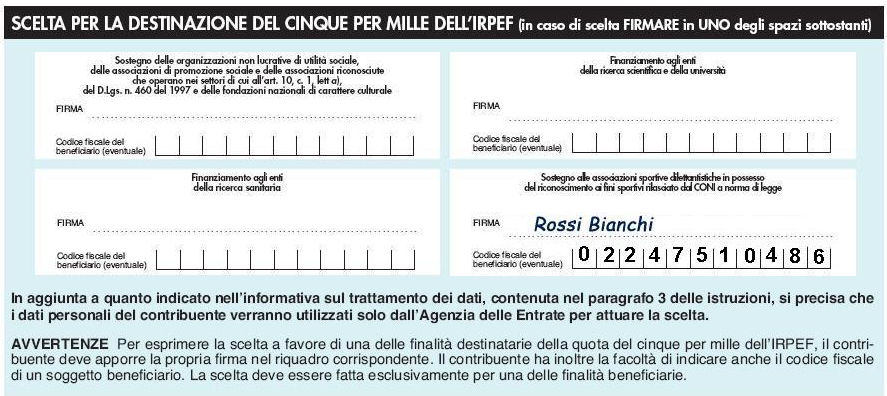

Il fatto. Una Srl si era opposta ad un avviso di accertamento per Irpeg ed Iva relativi al 2003. Il giudice di primo grado aveva aveva respinto l’opposizione anche i giudici di secondo grado avevano fatto lo stesso piegando che nelle scritture contabili era emerso un atteggiamento antieconomico perdurante dell’imprenditore.

Questo ha pensato di rivolgersi allora alla Cassazione lamentandosi per un’irregolarità nella procedura dove sarebbero stati omessi i fatti decisivi del processo. La Cassazione però, ha condannato l’antieconomicità delle scelte dell’impresa spiegando che la correttezza delle scritture contabili non preclude un accertamento del Fisco se si va oltre i criteri di ragionevolezza della gestione economica dell’impresa.

L’

L’ Esistono due modi opposti per la costruzione di un portafogli di investimento: la diversificazione e la specializzazione, che rispondono a diverse esigenze dell’investitore e al suo personale profilo rischio/rendimento. Infatti, quando si decide di investire, sono tante le variabili che si devono prendere in considerazione, e, solo dopo che tutte saranno messe in giusta relazione tra di loro si può scegliere se optare per un portafoglio di investimenti specializzato o diversificato.

Esistono due modi opposti per la costruzione di un portafogli di investimento: la diversificazione e la specializzazione, che rispondono a diverse esigenze dell’investitore e al suo personale profilo rischio/rendimento. Infatti, quando si decide di investire, sono tante le variabili che si devono prendere in considerazione, e, solo dopo che tutte saranno messe in giusta relazione tra di loro si può scegliere se optare per un portafoglio di investimenti specializzato o diversificato.