Con la pubblicazione del cosiddetto Decreto Occupazione alcuni giorni fa il Governo Letta ha stanziato nuove risorse per risolvere – almeno in parte – il problema della disoccupazione italiana.

Con la pubblicazione del cosiddetto Decreto Occupazione alcuni giorni fa il Governo Letta ha stanziato nuove risorse per risolvere – almeno in parte – il problema della disoccupazione italiana.

Guide Fiscali

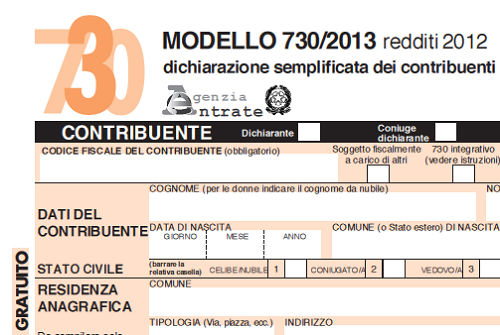

In questa sezione di MondoEconomia troverai tutte le nostre guide dedicate alle materie fiscali: approfondimenti su tasse e tributi, le modalità per pagarli, informazioni su esenzioni e detrazioni, guide alla compilazione dei moduli e molto altro.

Usa il campo di ricerca qui sotto per trovare quel che ti serve in questa sezione.

Come tutelarsi dagli affitti in nero

La piaga degli affitti irregolari coinvolge in particolar modo studenti universitari e immigrati. Ecco come tutelarsi.

Cos’è il bonus mobilità per gli studenti

Gli studenti che vogliono muoversi per studiare possono ottenere un aiuto economico. Questo è in soldoni il bonus studenti del Decreto fare.

Guida alla dichiarazione di successione: la rinuncia all’eredità

Per entrare in possesso di quanto lasciato dal caro estinto, è necessario provvedere alla dichiarazione di successione. Ecco come si fa.

Guida alla dichiarazione di successione: come si presenta

Per entrare in possesso di quanto lasciato dal caro estinto, è necessario provvedere alla dichiarazione di successione. Ecco come si fa.

Guida alla dichiarazione di successione: le imposizioni fiscali da pagare prima e dopo la domanda di successione

Per entrare in possesso di quanto lasciato dal caro estinto, è necessario provvedere alla dichiarazione di successione. Ecco come si fa.

Guida alla dichiarazione di successione: quando non si deve presentare e eventuali sanzioni

Per entrare in possesso di quanto lasciato dal caro estinto, è necessario provvedere alla dichiarazione di successione. Ecco come si fa.