Gli italiano hanno complessivamente 805 miliardi di euro di reddito da lavoro, con uno stipendio medio pro capite di 19.655 euro. Questo è quanto emerge dall’ultimo rapporto rilasciato ieri dal Ministero del Tesoro, che segue il rapporto della Confcommercio sulla povertà in Italia.

Gli italiano hanno complessivamente 805 miliardi di euro di reddito da lavoro, con uno stipendio medio pro capite di 19.655 euro. Questo è quanto emerge dall’ultimo rapporto rilasciato ieri dal Ministero del Tesoro, che segue il rapporto della Confcommercio sulla povertà in Italia.La busta paga dell’italiano medio, quindi, ammonta a circa 19mila euro al mese, ma non tutti in Italia riescono a guadagnare questa cifra: il rapporto evidenzia la differenza di reddito tra il Nord e il Sud, con la Lombardia che si aggiudica il primato della regione con il reddito più alto (23.210 euro di stipendio medio pro capite) e la Calabria che si aggiudica la maglia nera con un reddito medio pari a 14.230 euro.

Tra questi due estremi, la metà degli italiani arriva a circa 15.723 euro, con un evidente divario tra i lavoratori autonomi che guadagnano 42.280 euro e i dipendenti che arrivano alla metà di questa cifra con 20.020 euro. Pensionati sotto la media con un reddito da pensione che arriva a 15.520 euro.

► Oltre la metà delle famiglie italiane è in crisi

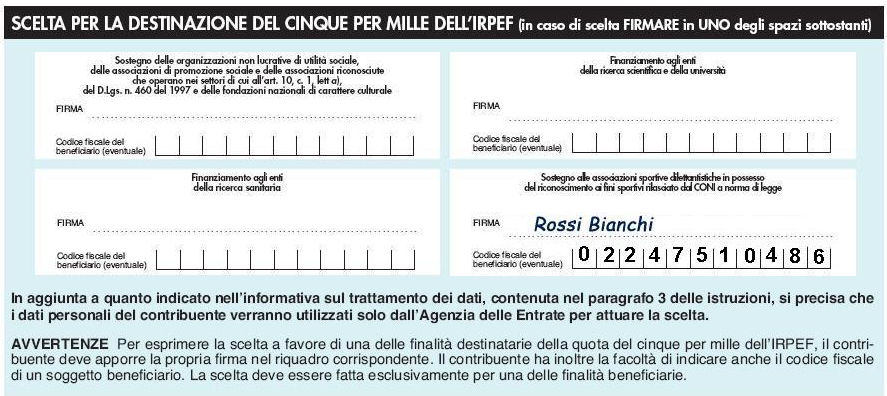

La situazione del reddito degli italiani fa sì che circa 9,7 milioni di persone si trovino esentate dal pagamento dell’Irpef, l’imposta sulle persone fisiche che rappresenta una delle maggiori fonti di entrata per lo Stato, si tratta, prevalentemente, di contribuenti con livelli reddituali compresi nelle soglie di esenzione, ovvero di contribuenti la cui imposta lorda si azzera con le numerose detrazioni riconosciute dal nostro ordinamento.