Dagli anni ottanta ad oggi c’è una relazione costante e negativa tra l’inclinazione della curva dei rendimenti e l’attività economica degli Stati Uniti.

Dagli anni ottanta ad oggi c’è una relazione costante e negativa tra l’inclinazione della curva dei rendimenti e l’attività economica degli Stati Uniti.

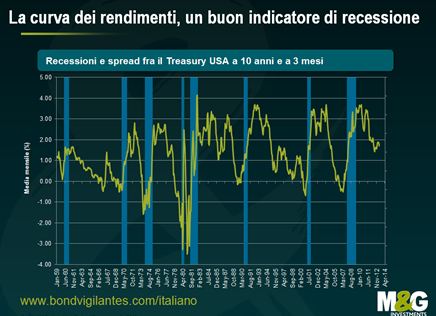

L’esperto Anthony Doyle, team fixed income M&G, ha dichiarato in un suo contributo che analizzando le differenze tra i tassi sui Treasury a 10 anni e a 3 mesi (nota anche come yield-curve spread) si può calcolare la probabilità di una recessione negli USA nei prossimi 12 mesi.

In base a questa teoria, un inasprimento monetario eleva i tassi a breve termine. Di conseguenza si verifica un appiattimento (o un’inversione) della curva dei rendimenti nel contesto di una decelerazione dell’economia e di un calo della domanda di credito.

In questo contesto, stando così le cose, potrebbero ridursi anche le attese di inflazione.

La ricerca di Doyle dimostra il modo in cui il profilo della curva è riuscito ad anticipare quasi ogni recessione americana dal 1950, eccetto un “falso” segnale che ha preceduto la crisi creditizia e il calo della produzione nel 1967.

La curva dei rendimenti è dunque un ottimo indicatore di recessione. Quali sono le probabilità di una recessione Usa nei prossimi dodici mesi in base al mercato obbligazionario? Per la precisione la probabilità di recessione si attesta intorno al 5,38%. Molti esperti sono pronti a scommetterci, mentre una minima parte non è più molto convinta del potere predittivo della curva dei rendimenti.