In genere è la Borsa Italiana a dover dare il via libera alla quotazione di una nuova società sul mercato telematico azionario, conosciuto con l’acronimo MTA. A quel punto si dà il via all’IPO che è un’Offerta Pubblica Iniziale.

In genere è la Borsa Italiana a dover dare il via libera alla quotazione di una nuova società sul mercato telematico azionario, conosciuto con l’acronimo MTA. A quel punto si dà il via all’IPO che è un’Offerta Pubblica Iniziale.

► Twitter prepara il terreno per l’IPO

Sono presentati al pubblico i titoli della società che sta per affacciarsi sul mondo azionario, al fine di trovare nuovi investitori tramite la quotazione in borsa. Questa dinamica è particolarmente condivisa dalle società il cui capitale è posseduto pochi investitori o da pochi azionisti.

Se l’IPO va di pari passo con una ristrutturazione finanziaria dell’impresa si possono ottenere un bel po’ di vantaggi, quali ad esempio la riduzione dell’indebitamento. E’ facile immaginare adesso che l’IPO è uno strumento pensato per le società che sono in crisi. In realtà si corrono dei rischi enormi, basta pensare a quello che è accaduto a Facebook lo scorso anno.

► Ristrutturazione finanziaria: il caso della banca Dexia

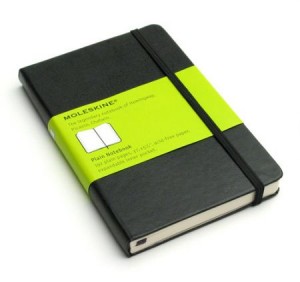

Nel 2013, invece, la prima debuttante sul mercato italiano dovrebbe essere Moleskine, la celebre azienda che firma quei taccuini neri tanto cari agli scrittori d’un tempo come Hemingway. A sponsorizzare l’operazione ci sta pensando Mediobanca ma Borsa Italiana avverte: il via libera ha una validità di 12 mesi ma bisogna aspettare che siano depositati i documenti di registrazione alla Consob. Deve essere quindi presentata la domanda di ammissione.